コロナの影響で検索ワードなどを見ていると副業について調べている方が多くおられるので興味本位で調べてみました。

(※これは2020年6月現在の情報ですので今後検索などで数年後この記事を見た方は内容が変わっている可能性もある為、気がかりな事は個人で問い合わせしてください。あくまでも自己責任でお願い致します。)責任は持てません!

2018年1月、厚生労働省が『副業、兼業に関するガイドライン』を作成し、副業禁止の規定が削除されたわけですが、全国的にみるとまだ副業を禁止している会社も多く見られます。

一概に副業といっても線引きが難しく、俗にゆうダブルワークでメインの会社とは違う会社にて給与所得がある、これについては確実に副業だとおもいますが、例えばメルカリで手作りの雑貨などを作り販売する、これも副業になるのか?ゲームアプリを制作して販売をするこれは副業になるのか?仮想通貨やFX、株や投資、ライティング、在宅での内職により得る所得これも副業になるのかなどと考えると会社基準でどこまでが副業になるのかという線引きが難しいのが現状です。

副業が会社にバレる理由と対策

-

住民税の増額でダブルワークがバレる

例えば私個人で言うと仮想通貨ブームの際にRipple(リップル)という仮想通貨にて雑所得として儲けた経緯があります。

確定申告の際に窓口で仮想通貨で儲けた雑所得の場合は窓口で納付する普通徴収と、メインの会社の給料から天引きする特別徴収の選択ができますが、ダブルワークで副業として別会社で給与所得としてお給料をもらっている場合、殆どの市町村税務課ではこのダブルワークの副業分だけを普通徴収にし、メインの会社の方は引き続き天引きの特別徴収にして欲しいといっても断られます。

そうなると二つの会社の所得の合算になるので住民税が上がってしまい、お勤めの会社で給料から天引きされる住民税が上がってしまうわけです。

この事により会社に住民税がおかしいから副業しているなとバレてしまう可能性がでてくるわけです。

-

配偶者控除、配偶者特別控除でダブルワークがバレる

会社にお勤めの方の殆どに毎年12月に年末調整があると思います。

平成30年の年末調整から提出する書類に加わった『配偶者控除等申告書』

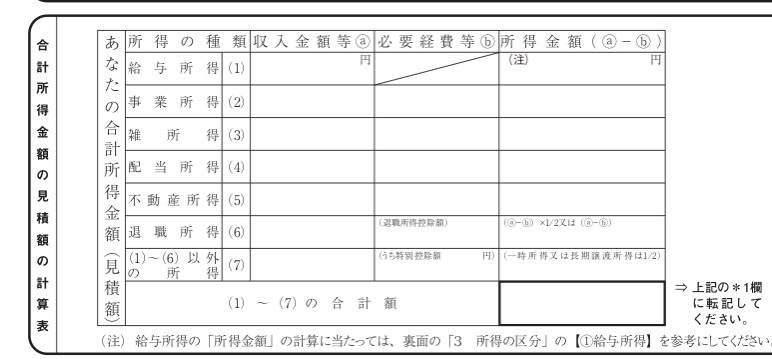

ここに、事業所得、雑所得、配当所得、不動産所得、退職所得などを記載する欄があり仮にダブルワークをしていた際に年末調整で正直にここに記入してしまうとモロバレしてしまうわけです。

-

住宅ローン控除でダブルワークがバレる

住宅ローンを組んでいる方は住宅ローン控除を年末調整の際にする方がいると思われますが、ダブルワークをしていた際にここでバレる恐れがあります。

住宅ローン控除をする事で減税になるのですが、年末調整、確定申告の際にダブルワークをしていた場合メインの会社と副業の会社の合算の所得が対象となり控除額にもよりますがそこから所得税や住民税が減税されます。

そうなるとメインの会社に6月に送られてくる住民税課税通知書の住民税の額に副業分の所得も入っているので差異がうまれバレる可能性があるわけです。

副業をバレずに行う方法と対策

株やFX、仮想通貨、ライティング、在宅での内職、メルカリ販売、他企業でのダブルワークと先にも述べたように副業禁止の会社にお勤めの場合どこまでの副業が禁止であるのかは難しい線引きではあります。

私の場合、別会社で仕事をするほどの元気はありませんが副業にあたるのかは調べておりませんが株、FX、仮想通貨は現在もやっております。

それでは上で述べた3つの副業がバレの対策を見ていきましょう。

住民税の増額でダブルワークがバレる対策

住民税でバレる原因として、6月頃にメインの会社から受け取る住民税課税決定通知書があげられます。

ネット上で調べてもこれが危ない、これのせいでバレる恐れがあるなどと騒がれていますが、安心してください。

基本的に殆どの市町村でこの住民税課税決定通知書は圧着式で受け取った本人しか中を見る事ができないようになっています。

(※一部の地域ではまだ圧着式の通知書でないところもあるみたいですのでお住まいの税務課で確認して下さい、圧着式でない場合は会社側が中を見る事ができてしまう為、メインの会社の給与所得以外にどんな所得があるかわかってしまいます)

これと同時に雇用主側も給料天引で特別徴収として住民税を引かなくてはならないので税額を知る必要があり住民税課税決定通知書と別に雇用主側にも住民税の税額が書かれたものが市町村から届くわけです。

ここからが重要でこの企業側向けの通知書なのですが、書かれているのは住民税の額だけなのです。

(※これも殆どの市町村でそうなっているようですが例外な市町村もあるかも知れませんので確認は必要です。総所得まで乗せられていたらたちまちにバレてしまいますからね)

この事により、住民税は上がっているものの、じゃあなぜ住民税が上がっているのかまでは会社は把握できないという事になります。

仮想通貨で儲けた雑所得を確定申告の際に特別徴収(給料天引き)にしたから上がっているのか、配当所得によりそうなっているのか不動産所得によりそうなっているのかまで会社は把握できません。

ですから仮に住民税が上がっていたとしても会社は副収入があるのは把握できたとしてもそれがどういった収入なのかはわからないわけです。

仮想通貨で儲けたんだ、それを確定申告で特別徴収にしたから住民税が上がっているんだと何とでも言えるわけです。

こんな事まずありえませんが不審に思った会社が税務課に問い合わせて答える事はできないそうです。

配偶者控除、配偶者特別控除でダブルワークがバレる対策

年末調整の際に配偶者控除等申告書に正直に副業での収入を記載したら一発でバレてしまいます。

ではどうしたらいいのか?

書かなければ良いのです。

書かなくても良いのかと問われると正確には確定申告の際に申告すればよいのです。

年末調整だと一発でバレてしまいますが、確定申告は税務署や税務課でおこなうものですので会社はノータッチとなります。

年末調整をいくらしたとしても最終決定は確定申告ですのでそこで申告すれば問題ありません。(確認済み)

住宅ローン控除でダブルワークがバレる対策

これの答えも住民税の増額でバレる対策のところと同じなのですが、ようは会社がなぜその住民税額なのかを把握する事ができない為(会社側は個人向けに配られる圧着式の中身を知る由がないので)仮に差異があったとしても調べようがないのです。

これらの事によりどこまでの副業がOKなのかという線引きが分からず興味のあるFXなどに手が出せずにいる方も副業禁止を気にせずチャレンジできるのではないかと思います。

(※繰り返しになりますが自分が仮想通貨やFXをやっていてこれが会社の副業禁止に該当するのかすら調べておりませんでしたので、興味本位で大丈夫なのか調べた結果を書いたまでです。

副業禁止の会社にお勤めの方はまず会社での副業の線引きを確認し、その上で税務署や税務課に問い合わせ不安なく副業をしてください。)